手术机器人(四)行业竞争格局

2000年以来随着达芬奇手术机器人的上市,全球手术机器人的商业化进程拉开帷幕。

作者:药链圈

一、全球竞争格局

2000年以来随着达芬奇手术机器人的上市,全球手术机器人的商业化进程拉开帷幕,创新企业纷纷进入手术机器人领域并以骨科和神经外科为主要产品创新的细分赛道。2010年以后,跨国医疗器械巨头开始纷纷布局手术机器人领域,美国医疗科技巨头美敦力(Medtronic)、强生(Johnson& Johnson)、史赛克(Stryker)、捷迈(Zimmer Biomet)等纷纷加入其中,或采取对创新型医疗机器人企业的直接收购,或自主研发,或与科技公司,上游公司联合开发,国外手术机器人市场全面开花。直觉外科公司作为专业的手术机器人龙头企业一枝独秀,旗下的达芬奇手术机器人以适应科室广(包括心脏外科、胸外科、泌尿外科、妇科、普外科、小儿外科、血管外科、耳鼻喉科等)、上市时间久(于1996年推出,1999年获CE认证上市)、使用地区广(产品已遍布全球67个国家)等先发优势,成为当前全球市占率最高、应用最广泛的手术机器人。

2013年,骨科巨头史赛克(Stryker)公司收购2004年成立的美国公司MAKO Surgical并取得关节手术机器人关键技术。MAKO Surgical是全球骨科关节手术机器人领域的领头羊,旗下核心产品RIO机器人在全球市场得到广泛应用,市占率达到9%,主要应用于全髋关节置换和全膝关节置换手术。2016年,捷迈邦美(Zimmer Biomet)收购2002年成立的法国企业Medtech,获得ROSA机器人平台(包括全膝关节置换手术和脊柱系统平台)。Medtech是全球神经外科手术机器人领先企业,新一代产品ROSA One可同时进行神经外科的脑部和骨科脊柱手术。2016年,运动医学及骨科创伤行业巨头施乐辉(Smith & Nephew)收购手术机器人公司Blue Belt,取得手持式Navio系统。2016年,全球医疗器械龙头美敦力(Medtronic)以17亿美元收购成立于2000年的以色列手术机器人企业Mazor Robotics,取得脊柱机器人辅助手术平台。2018年,强生收购2009年成立于法国的骨科手术机器人公司Orthotaxy,开拓全膝关节置换技术。2019年2月,强生子公司Ethicon以34亿美元收购了2007年成立于美国的Auris Health,取得旗下革命性的产品 Monarch 机器人内窥镜平台,用于支气管镜诊断和治疗。2019年8月,西门子医疗(Siemens Healthineers)以11亿美元收购2011年成立于美国的手术机器人公司Corindus Vascular Robotics,取得用于介入治疗的CorPath远程手术机器人产品,该产品已获FDA批准用于辅助经皮冠状动脉介入治疗(PCI)。2019年9月,时隔六年史赛克(Stryker)进行了手术机器人领域的第二次收购活动,以5亿美元收购Mobius Imaging及其子公司Cardan Robotics,获得了Mobius的Airo CT移动诊断成像设备,及Cardan Robotics旗下与之配合执行内窥镜脊柱手术的Orian手术机器人,最终取得了从影像到导航到手术机器人的一站式解决方案。

二、国内竞争格局

(一)行业领先企业及主要产品

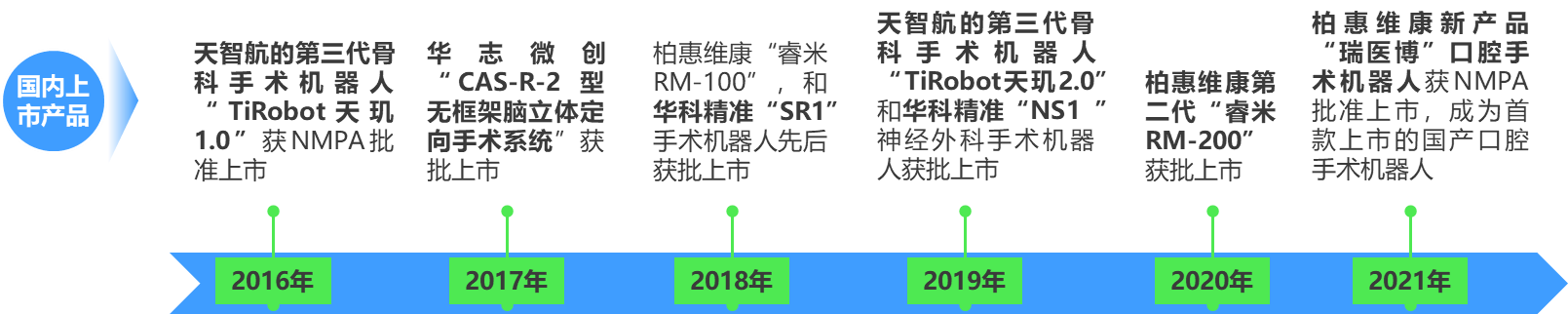

国内的操作类手术机器人市场起步较晚,尚无具备规模化的企业,大多公司仍处在研发、动物实验、临床实验阶段,研究方向以单孔、具有柔性机械臂的腹腔镜手术系统为主。定位类手术机器人,以天智航、华志微创、柏惠维康、华科精准等为代表,已经实现产业化,或即将实现产业化。到目前为止,已上市的国产手术机器人产品数量已达9个,包含天智航的2款骨科手术机器,柏惠维康、华科精准和华志微创的5款神经外科手术机器人,和柏惠维康的国内首款口腔手术机器人“瑞医博”。

从产业链布局上看,在操作类机器人领域,精锋医疗的单孔腹腔镜手术机器人或将采用贴近达芬奇手术机器人的设计,是国内唯一一家、全球第二家同时掌握单孔手术机器人及多孔手术机器人技术的公司,现已完全独立掌握了手术机器人所涉及的结构设计、系统控制、运动算法与人工智能算法等多项核心技术,并形成了完整的自有知识产权体系,累计申请国内外专利300余项。在定位类机器人领域,天智航在中游环节进行不同医疗器械领域的横向扩张:2017年天智航投资法国SPW公司,布局骨科脊柱类高值耗材领域;2018年投资美国GYS公司和美国Mobius公司,开始涉足影像设备领域中的移动CT领域,有望通过横向中游产品的产业链贯通降低产品成本。华科精准以良好的渠道基础,助推手术机器人产品的市场推广:公司旗下电极产品在国内的神经外科手术领域已经占据了90%的市场份额,其广泛的销售渠道,有望助推旗下手术机器人的发展。华志微创的CAS-R系列作为最早的立体定向类机器人,目前已经实现元件国有化,且所覆盖的手术已进入北京医保报销范畴。

图:国产手术机器人系统上市进程

资料来源:药链圈根据公开资料整理

(二)重点手术机器人分布特征

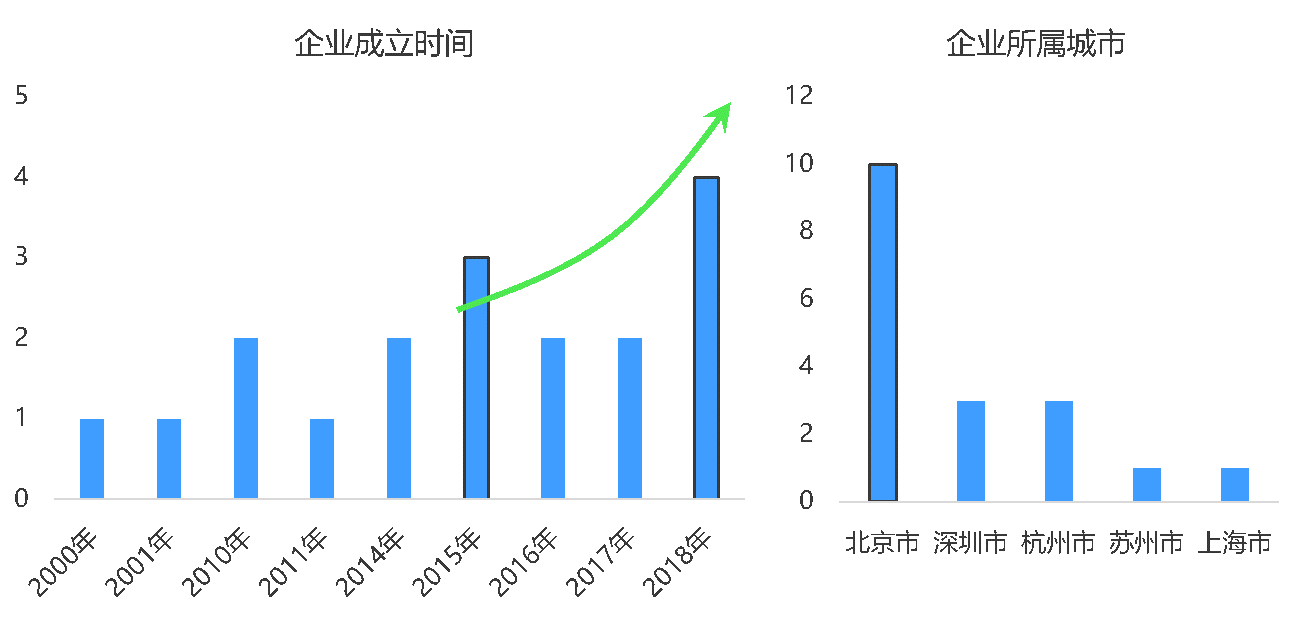

本文选取了近3年内有公开融资或已上市的18家医疗机器人重点企业进行企业特征分析。首先,从企业成立时间上看,我国的手术机器人大多成立于2010年以后,且大量集中于2015年后。2015年以来成立的手术机器人数量占比超过了60%,其中以2015年和2018年最多。

从企业分布区域看,机器人企业的地域集中度很高,仅分布于北京、深圳、杭州、苏州和上海等5个城市,其中又以北京的企业集中度最高,占总量的56%。从医疗机器人领域对于区域资源及城市产业发展能力的要求上看,首先其产品本身突出的多学科交叉特征、高度的系统及硬件集成要求及产品设计能力,使得手术机器人领域具有很高的技术壁垒;第二,手术机器人在研发过程中需要与大型三级医院实施紧密的且大量的临床试验,这对临床资源也提出了很高的要求。基于以上两个特征,当前我国的医疗机器人领域呈现了突出的“产学研医”高度结合的产品开发及行业发展特征,对地区的临床资源和以生物医药、人工智能电子信息、软件开发、系统集成、智能装备、新材料等为代表的高精尖的产业发展能力都提出了很高的要求。综合以上临床资源基础及高精尖产业发展基础看,北京是最具行业发展优势的地区。

图:医疗机器人重点企业的成立时间及地域分布情况

数据来源:药链圈根据公开资料整理

(三)资本趋势

技术的发展离不开资本的支撑,在医疗机器人领域这一特征十分显著,产品的研发上市也随着融资的增加百花齐放。从融资事件的数量上看,2019年及2020年累计发生融资21起,涉及16家企业,其中2019年融资事件5起,2020年融资事件16起、是2019年的3.2倍,可见在手术机器人领域的融资热度呈显著的上升趋势。从热门领域看,骨科手术机器人的融资事件数量最多,达到10个,其中9个发生在2020年,不得不说骨科机器人企业“天智航”2019年在科创板的上市极大地刺激了我国骨科机器人领域的发展也使该领域获得了更多的资本偏好。其他领域融资事件还包括腹腔镜手术机器人5个,神经外科手术机器人4个,血管介入手术机器人1个。从企业融资频率看,深圳的精锋医疗两年内完成4次融资,是融资频次最高的企业。该公司的产品研发也格外瞩目,当前,已布局的单孔腹腔镜手术机器人系统、多孔腹腔镜手术机器人系统和超高清立体内窥镜产品等3款产品均已进入注册阶段,该公司也有望成为国内第一家实现单孔手术机器人上市的企业。

图:2019和2020年我国手术机器人领域的融资情况

数据来源:药链圈根据公开资料整理

不感兴趣

看过了

取消

人点赞

人收藏

打赏

不感兴趣

看过了

取消

010-82736610

010-82736610

股票代码: 872612

股票代码: 872612

京公网安备 11010802020745号

京公网安备 11010802020745号